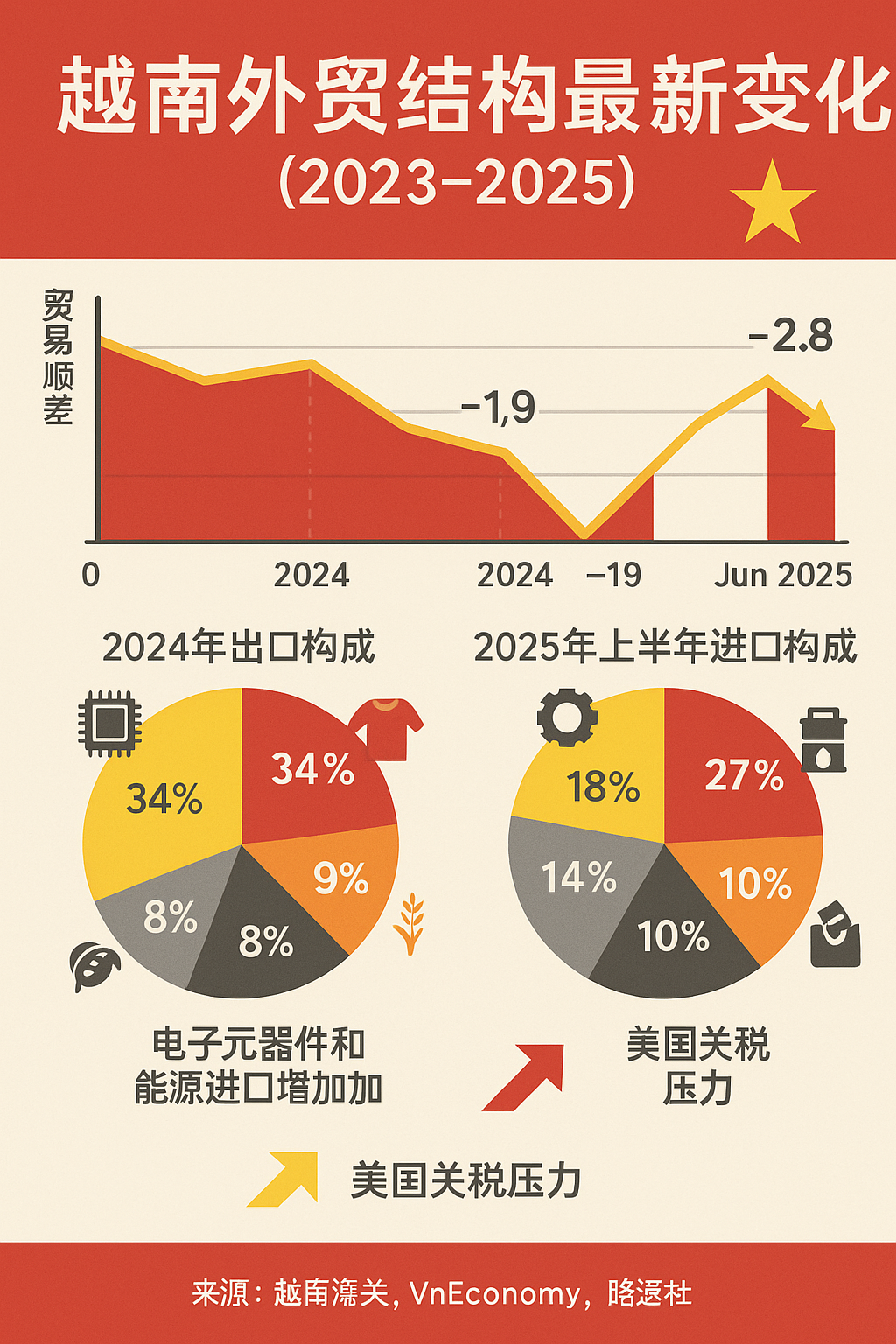

下面是对越南今年“顺差持续收窄、月度逆差频现”背后的最新外贸结构变化的梳理与判断(核心数字截至 2025 年 6 月底)。

1. 贸易平衡拐点:顺差快速缩水

| 时间段 | 贸易差额 | 变化说明 |

|---|---|---|

| 2024 年全年 | +247.7 亿美元 | 史上第三高顺差,受电子和农产高景气带动 (vietnamnews.vn) |

| 2025 年 1 月 | +30.2 亿美元 | 春节前抢出口 |

| 2025 年 2 月 | –15.5 亿美元 | 近两年仅见的单月逆差,进口暴增 40% (Reuters) |

| 2025 年前 5 个月累计 | +46.7 亿美元 | 同比腰斩(2024 同期 +87.1 亿美元) (Asemconnect Vietnam) |

| 2025 年 5 月单月 | +5.6 亿美元 | 顺差幅度明显缩小 (Trading Economics) |

趋势:月度差额剧烈波动、总体顺差急速收窄,下半年若进口继续快跑,不排除出现季度级逆差。

2. 出口端:动能分化

- 电子与手机

- Q1 手机及部件出口额同比 –9.2%,对美出货骤降 –26% (the-shiv)。

- 三星考虑将部分对美产能转移至印度,削弱越南出口增量前景 (The Times of India)。

- 纺织鞋类:需求复苏,但 2026 年 EU CBAM 上路迫使企业加速绿色改造。

- 农产品:大米、咖啡受厄尔尼诺推高价格,维持两位数增长,对冲电子放缓。

3. 进口端:结构性“重装备化”

| 项目 | 占比/增速 | 关键驱动 |

|---|---|---|

| 生产资料(含零部件) | 93.7% | FDI 工厂扩产 (Vietnam Economic Times | VnEconomy) |

| 机械设备 | 50%+ | 半导体/电动车链建厂 (Vietnam Briefing) |

| 能源(原油+LNG) | 快速上升 | 炼厂检修 + PDP8;LNG 进口税从 5%→2% (The Investor) |

| 消费品 | 6.3% | 汽车、美妆等高端消费回暖 |

4. 地理结构再平衡

- 对美:2024 年顺差 1230 亿美元,被美方指“不可持续” (U.S. News Money)。

- 对华:前两月逆差扩大 36.9% 至 154 亿美元,凸显进口依赖度 (Reuters)。

5. 从顺差到逆差的可能路径

| 驱动因素 | 顺差贡献 | 逆差压力 | 影响强度 |

|---|---|---|---|

| 农产、鞋服回暖 | ↑ | ★ | |

| 美 20% 关税 & 转运条款 | ↑ | ★★ | |

| 资本品 & LNG 进口 | ↑ | ★★★ | |

| 手机/电脑产能外移 | ↑ | ★★★★ |

6. 企业与投资者的四点对策

- 供应链重塑:美国订单须关注 40% 转运条款;适当分散至印尼、印度。

- 国产替代机会:高端零部件、LNG 基础设施本地化正获政策支持。

- 绿色合规:提前布局清洁能源、碳足迹追溯,应对 EU CBAM。

- 金融对冲:顺差收窄或加剧越南盾波动,企业宜配置远期汇率及美元融资工具。

结语

越南依旧是“外向型+FDI 驱动”经济,但 “高速出口 / 低速进口” 的旧格局正在变调:

- 电子出口增速滑落,

- 资本品与清洁能源相关进口激增,

- 对美贸易新规则改变成本收益平衡。

若上述动向延续,2025 年全年顺差或缩至 100–120 亿美元,并可能在下半年出现季度逆差。企业需要把握进口升级与出口再平衡带来的 “双向重构” 机会与风险,及时调整市场、产能与财务布局,以适应越南外贸的新常态。